知っておくべき相続知識 小規模宅地等の特例とは①

税理士/原由香

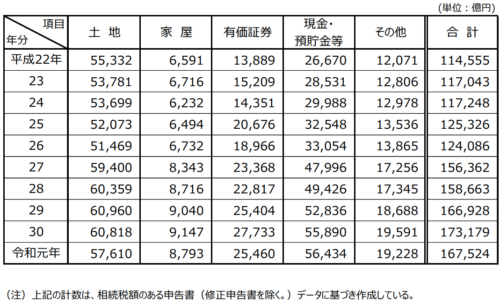

国税庁発表の「令和元年分の相続税の申告状況について」によれば、令和元年分の相続財産合計額16兆7,524億円のうち、土地・家屋が占める金額は6兆6,403億円でした。相続財産の40%を土地・家屋が占める計算になるため、土地の金額がいくらになるかは、相続を考える上で最大のポイントです。そこで本コラムでは、土地の評価額を少なくして相続税の節税を図るために知っておきたい特例について2回にわたって解説します。

■相続財産の⾦額の推移

土地の相続評価額の求め方

土地は路線価で計算

相続税を計算する際の土地の評価には購入価格や売却価格(時価)ではなく、「路線価」を使用します。

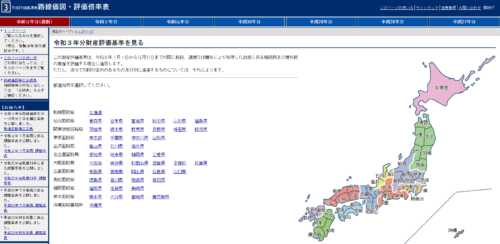

「路線価」とはその道路に面している土地について、1㎡当たりの金額を示すものです。毎年1月1日を評価時点として、国税局(所)が7月1日に公開しています。

東京都内の住宅地の路線価は1㎡当たり30万円から40万円くらいの金額となっている地域が多いと思います。例えば100㎡(約30坪)の土地の路線価が30万円の場合、土地の金額は3,000万円(30万円×100㎡=3,000万円)です。

路線価は国税庁のホームページで誰でも自由に調べることができます。ご自宅の住所で調べてみることをお勧めします(スマートフォンでも調べられます)。

ちなみに、路線価は売買価格の8割くらいになっています。「思ったよりも安いな」とがっかりしないようにしてください。相続税の計算では安い評価額を使っているからです。

自宅の土地には税金があまりかからない

亡くなった人の持っていた土地が、自宅の敷地であれば、相続税は大幅に安くなる可能性があります。

「小規模宅地等の特例」といって、要件を満たすと、亡くなった人が住んでいた330㎡までの土地の金額が80%減額できる制度が用意されているためです。

3,000万円の土地がこの特例の要件を満たすと2,400万円が減額されて600万円が課税の対象となります。

特例が適用できるかどうかが相続税計算でのポイントとなります。

特例適用の3パターン

特例が適用できるパターンは3つあります。

(1)配偶者が取得

配偶者が自宅の敷地を相続する場合には、他に要件もなく、特例を適用できます。

(2)同居親族が取得

一緒に住んでいた親族が相続する場合には、追加の要件が2つあり、要件を満たすと特例が適用できます。

- 相続税の申告期限(亡くなってから10カ月)までその家屋に住んでいること

- 相続税の申告期限まではその土地を売却しないこと

同居している親族がいて、適用できそうな場合には、申告期限までの要件に気を付けましょう。

(3)同居していない親族が取得

一緒に住んでいる親族がいない場合にも、次の要件を満たすと、特例が適用できます。

<亡くなった人の要件>

1.配偶者がいないこと、かつ、同居親族がいないこと

<相続する人の要件>

2.相続開始前3年以内に自分または自分の配偶者の持ち家に住んでいないこと

3.相続開始前3年以内に3親等以内の親族の持ち家に住んでいないこと

4.相続開始の時に住んでいる家屋を以前所有していたことがないこと

上記のように、同居していなくても、賃貸や社宅住まいの親族がいる場合には、特例を適用できます。

この「(3)同居していない親族が取得」のパターンについては、特例を適用するために強引な方法が目立っていたことから、2018年の税制改正により3と4の要件が加わって、要件が厳しくなった経緯があります。

本コラムでは、「小規模宅地等の特例」の概要について解説しました。

次回「知っておくべき相続知識 小規模宅地等の特例とは②」では、適用されるかどうか判断が難しいケースについて、具体的な事例を取り上げ解説します。