事業承継のための税務②~節税策編

税理士/松本俊明

前回コラム「事業承継のための税務①~基礎知識編」では、事業承継を行う際の基本的な事項について確認しました。

事業承継に具体的に取り組む上で、避けては通れない自社株の譲渡ですが、自社株の譲渡は適切な時期に適切な方法で行った場合と、一切対策を講じなかった場合では納税額が大きく変わってきます。本コラムでは、適切な譲渡を行い正しく節税するために考慮すべき点について解説していきます。

事業承継時の選択肢

事業承継の3つの方法

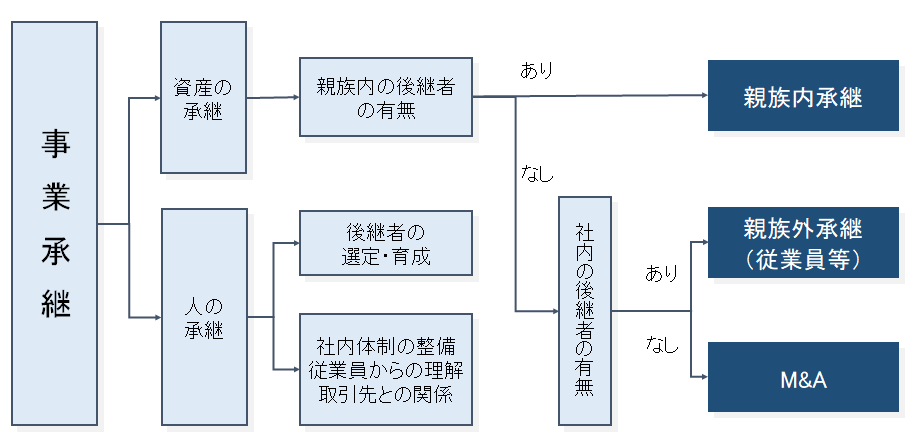

事業承継を始めるにあたっては、まず、親族に承継させるか、親族外に承継させるか、M&Aにするか検討しなければなりません。それを示したものが以下のチャートです。

■事業承継の承継者は誰にすべきか?

上記の事業承継のうち資産の承継方法について、それぞれメリット・デメリットは以下の通りです。

■「親族内承継」「親族外承継」「M&A」のメリット・デメリット

|

|

メリット |

デメリット |

|

親族内承継 |

〇一般的に、他の方法と比べて、内外の関係者から心情的に受け入れられやすい。 〇後継者を早期に決定し、後継者育成のための準備期間を確保できる。 |

×相続人が複数いる場合、後継者への相続財産の集中により、後継者以外の相続人に対して、公平な財産分配ができなくなる。 |

|

親族外承継 |

〇業務に精通しているため、他の従業員からの理解を得られやすい。 〇長年勤めている従業員であれば、経営理念なども熟知しているため、経営の安定化が図りやすい。 |

×従業員の場合、経営者となる覚悟が足りていないケースが多い。 ×後継者に株式取得の資金力がない。 ×個人の債務保証に対する拒否反応がある。 |

|

M&A |

〇同業種であれば、事業のシナジー効果が生まれるため、経営の安定化が図れる。 〇現経営者が会社売却の利益を獲得できる。 |

×希望条件(従業員の雇用、価格など)を満たす買い手を見つけるのが困難である。 ×従業員から理解を得られにくい。 |

それぞれメリット・デメリットがありますが、大半の中堅・中小企業のオーナーが親族内承継を考えているのが実情です。

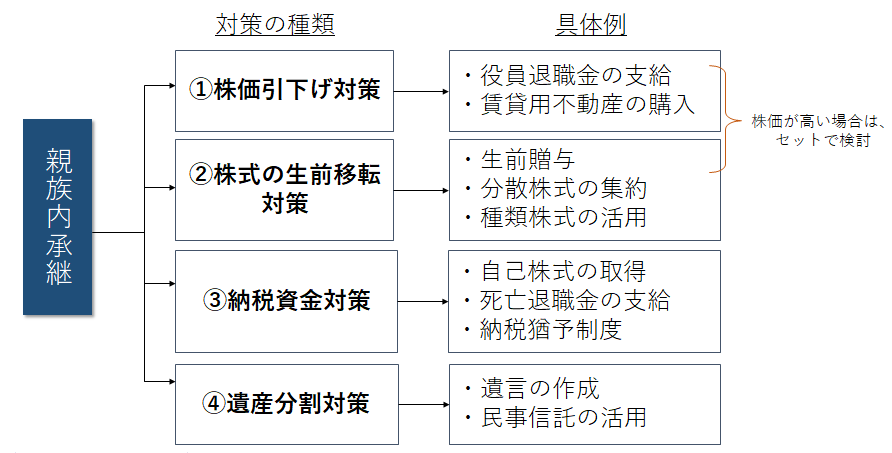

ここでは、親族内承継を行うと決めた場合に取るべき4つの対策について解説します。

親族内承継における4つの対策

親族内承継をすると決めた場合、資産を承継するにあたって考えなければならないポイントは「①株価引下げ対策」「②株式の生前移転対策」「③納税資金対策」「④遺産分割対策」の4点です。

■親族内承継でやるべき対策

①株価引下げ対策

自社株の株価引下げ方法

前コラム「事業承継のための税務①~基礎知識編」で見てきた通り、株価の算定方法は、以下の3つの方法に大別できます。

- 類似業種比準価額

- 純資産価額

- 1と2の併用

類似業種比準価額や純資産価額(もしくは両方)を引下げることで、自社株の株価を引下げることができます。

1.類似業種比準価額の引下げ方法

- 役員退職金の支給

- 含み損を抱えている有価証券や不動産の売却

- 不良在庫の廃棄、処分

- オペレーティング・リースの活用

- 税務上の特別償却が可能な資産の購入(経営力強化税制)

- 損金性のある事業保険の加入(税制改正により該当する保険商品が減少)

2.純資産価額の引下げ方法

- 不動産の取得

→ 時価と相続税評価額の乖離を活用(ただし効果は3年後から)

- 土地 or 株式保有特定会社の解除

- 持株会社化による含み益の37%控除の活用

3.その他

- 合併などによる会社規模の拡大(取引規模、従業員数)

→類似業種比準価額の割合の増加による株価引下げ

株価の引下げ&生前贈与

経営者が保有している株を生前に後継者に贈与することもあります。

この場合、経営者に退職金を支給するなどして会社の純資産を圧縮し株価を引下げた後に贈与することで、何ら対策をせずに贈与することに比べ贈与税の負担軽減につながります。

②株式の生前移転対策

分散株式への対策

既に株式が分散してしまっている場合、後継者が、会社の重要事項を決定するために必要な「議決権」を十分に確保できず、将来的に会社の経営が不安定になる恐れがあります。

分散した株式が相続などによりさらに下の世代へ移ってしまうと、集約の困難度が増すため、分散株式についても早めの対策が必要です。

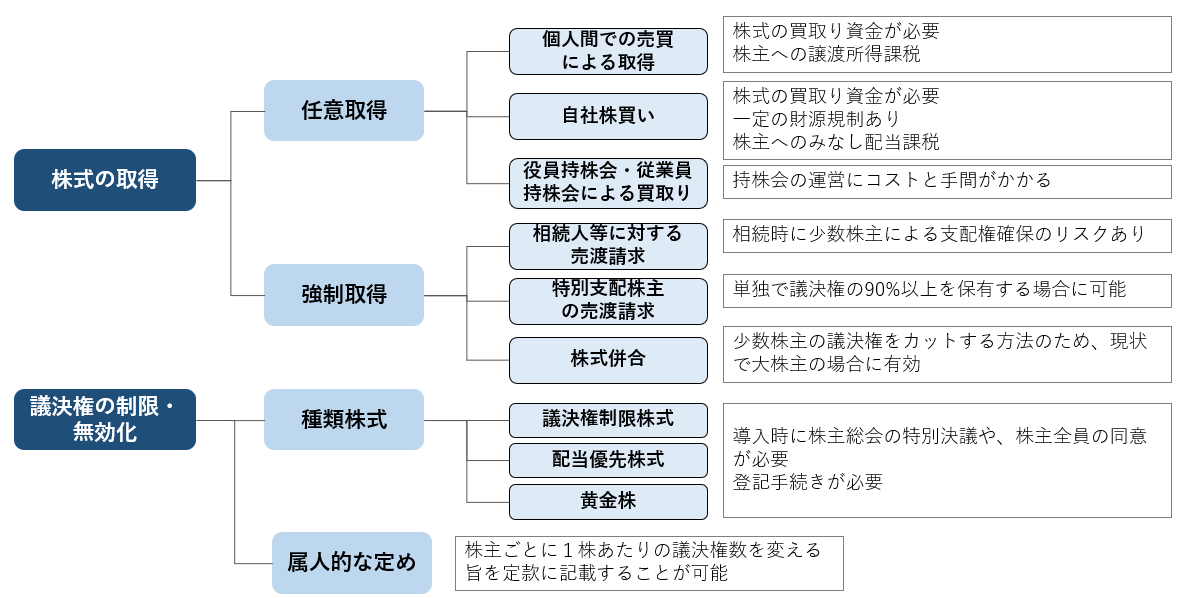

分散株式への対策には、大きく分けて以下の2つの方法があります。

株式の取得

- 分散している株式自体を売買などにより集約する方法です。

- 集約にあたり買取り資金や譲渡税などのコストが発生します。

議決権の制限・無効化

- 株式自体は集約せずに議決権を制限する方法です。

- 買取り資金や譲渡税などのコストは発生しません。

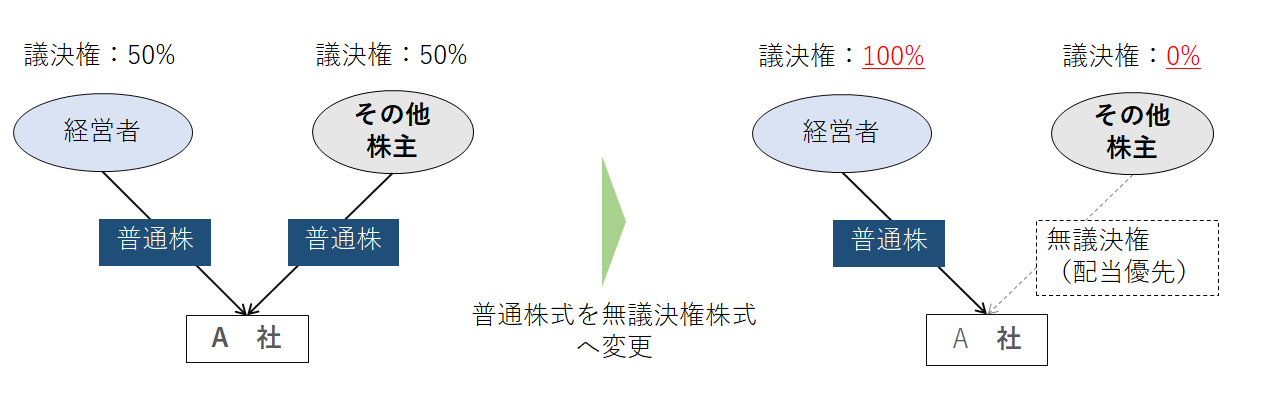

チャートにすると以下の通りです。

■分散株式への対策

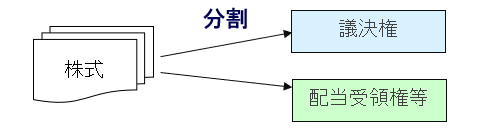

種類株式の活用例

現状の株主構成のまま普通株式を無議決権株式(配当優先)に変更することで、保有のインセンティブを与えながらも議決権を確保することができます。

■種類株式を活用した議決権確保の方法

■無議決権株式を活用する効果

- 現状の株主構成のまま経営者に議決権を集約することが可能です。

- 既存の普通株式の内容を変更するため、株式売買のような資金負担が生じません。

■無議決権株式を活用する留意点

- 既存の株式の内容を変更するため、株主全員の同意を得る必要があります。

- 株主同士が友好的な関係のうちに、分散防止策を実行する必要があります。

③納税資金対策

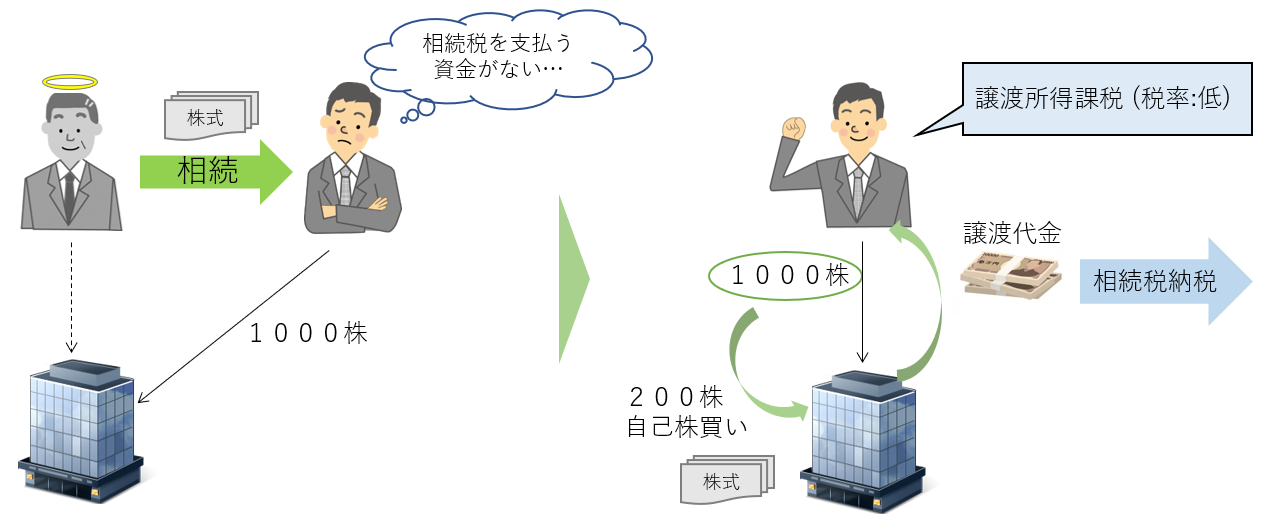

相続後3年以内の自己株式の取得

相続発生後3年10カ月以内に、相続により取得した自社株を自社に譲渡(自己株式の取得)した場合は、みなし配当課税が生じず、株式の譲渡所得課税となります。また、負担した相続税額の一部を譲渡所得から差し引くことができます。

■相続税圧縮のための自社株買い

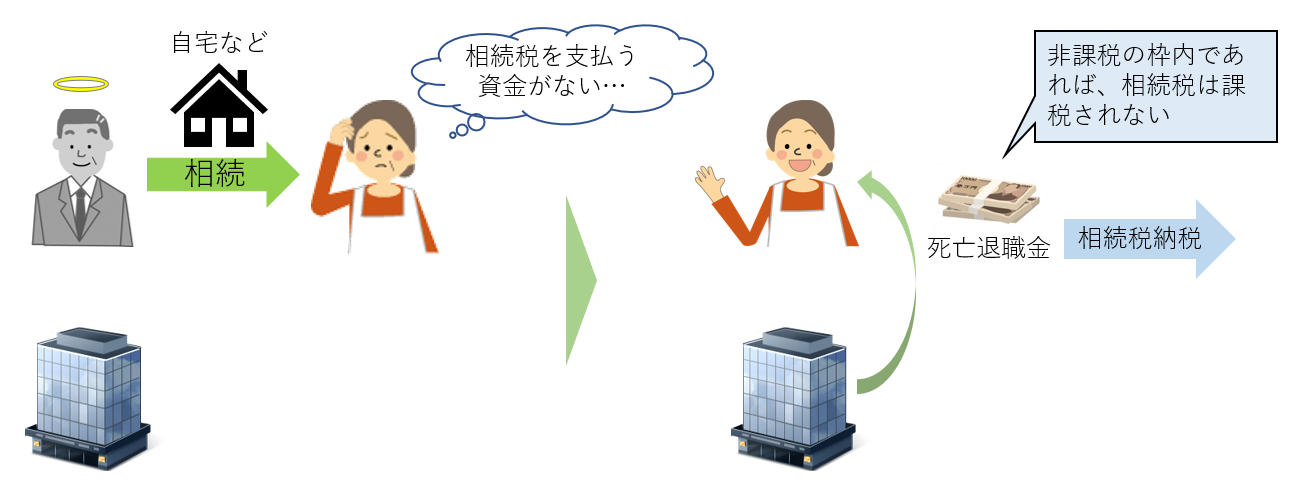

死亡退職金の活用

被相続人の死亡後3年以内に支給した退職金は、相続財産とみなされて、相続税が課税されますが、「法定相続人の数×500万円」までは相続税が課税されません。また、所得税も課税されません。

死亡退職金を活用する場合は、事前に退職金規定を整備しておく必要があります。

■死亡退職金の支払いで納税資金を確保

贈与税の納税猶予制度の概要

後継者が、都道府県知事の「認定」を受けた非上場会社の株式を、先代経営者からの贈与により取得した場合には、一定の要件のもと、その株式に係る贈与税の全額の納税が猶予されます。

後継者は、納税猶予の適用後、原則5年間は会社の代表者として経営を行い、その後は贈与により取得した株式を継続保有する必要があります。

猶予された贈与税は、先代経営者の死亡などにより、納税が免除されます(ただし、贈与した株式を相続財産とみなして相続税が課税されます。その際に相続税の納税猶予に切り替えることができます)。

④遺産分割対策

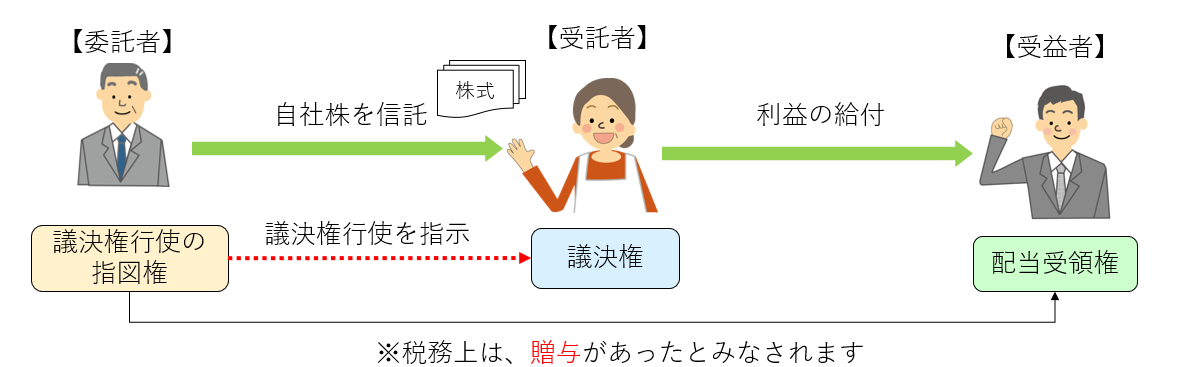

信託の活用

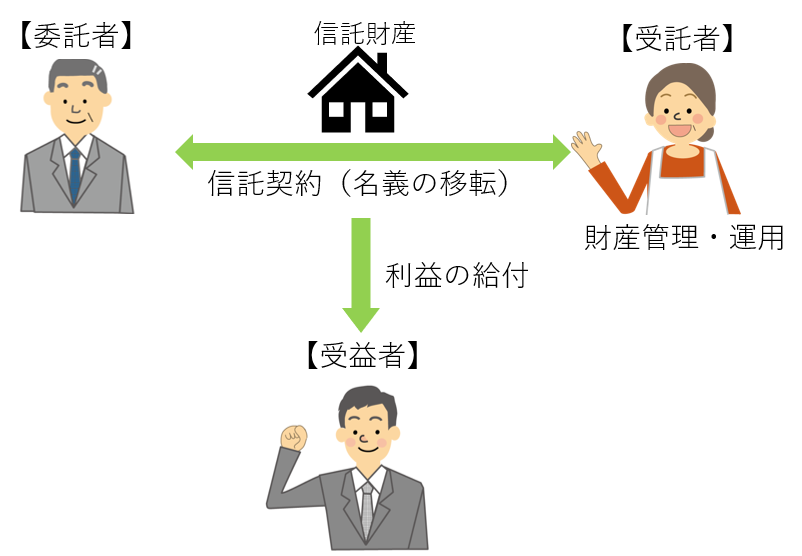

信託とは、財産を持っている人(委託者)が、財産の管理や運用を、信頼できる人(受託者)に託し、そこから生じる利益を特定の人(受益者)に与える制度です。

- 委託者:受託者に財産を託して、管理・運用・処分を任せる。

- 受託者:信託契約などに従って、受益者のために信託財産を管理・運用・処分する。

- 受益者:信託財産からの利益を受ける。

■信託の活用による遺産分割

自社株における信託の活用例

経営者が以下のような要望を持っている場合、信託を活用することで問題が解決します。

「株価が高くなる前に、後継者である息子に会社の株式を移したいが、経営権はまだ自分が保有していたい。通常の贈与だと、経営権も息子に移ってしまう。何か良い方法はないか?」

→議決権行使の指図権を付与した信託の設定

最後に

以下のような特徴を持つ会社は、早めに事業承継対策を講じていないと、承継が困難になりさらには承継により多大な贈与税・相続税が発生する可能性があります。

- 毎期利益を計上し、純資産価額も多額の会社

- 現経営者が60歳以上で株式の過半数を保有している

- 従業員や親族内で株式が分散してしまっている

- 現経営者の相続財産の大半が株式である

- 親族内に後継者がいない

税務の観点から、事業承継対策の1歩目は、自社の株価を算定することです。

当法人では数多くの事業承継を支援した経験があり、税法・会社法の両側面を見据えた万全の態勢でサポートいたします。